读懂万亿新蓝海!坤元基金为您破解个人养老金规划三部曲

继11月4日,五部委联合发布《个人养老金实施办法》后,财政部、税务总局、银保监会、证监会纷纷发出相关落地政策文件,标志着我国个人养老金投资正式启航,个人养老金进入新时代。

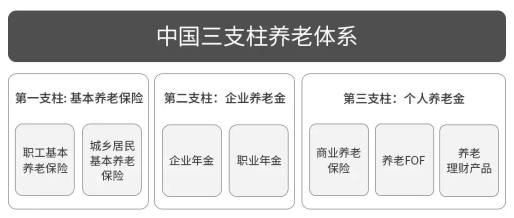

个人养老金不同于基本养老金,是政府政策支持、个人自愿参加、市场化运营的补充养老制度,属于我国养老体系第三支柱。也就是说,个人养老金是在基本养老保险的基础上自愿参加的个人养老补充,个人投资个人获益。

坤元基金相关负责人表示,养老投资并非老年人专属,而是关系到14亿人如何养老的问题。个人养老金制度作为社会保障体系建设的一项重要制度安排,是多层次、多支柱养老保险体系的重要组成部分,个人提前规划养老非常有必要。那么,你退休后每个月能领多少养老金?体面养老需要多少钱?个人养老金好处何在?个人养老金如何规划?

第一部:体面养老需要多少钱?

你的养老金够花吗?体面养老需要多少钱?根据世界银行建议,要维持退休前的生活水平不明显下降,养老金替代率需不低于70%。这里涉及一个概念——养老金替代率,是指退休后领取的养老金与退休前工资收入的比值。

如果单靠基本养老金能满足这一目标吗?我们来算一笔账,以北京一名刚毕业的大学生为例,假设,月工资10,000元,60岁退休。根据某头部基金养老计算得出,退休后每月养老金约为14,294元(剔除通胀因素,约相当于现在的5,350元),养老金替代率大约55%。若为女性,则55岁退休,养老金替代率大约43%,可见,单纯依靠基本养老保险无法实现高品质老年生活。

如上图所示,目前,我国养老体系有三大支柱,即以基本养老保险作为基础、职业年金和企业年金作为补充和自己为自己未来投资的个人养老金。然而,现实问题显示,我国养老金第一支柱——基本养老保险平均替代率目前已不足50%;第二支柱中企业年金覆盖率不足10%。根据中国社科院世界社保研究中心《2021大中城市中产人群养老风险蓝皮书》测算,按照50%的退休收入满意替代率来看,个人有超过20%的现金流缺口,养老财富储备缺口为145万元;如果将金融资产变现,缺口降为108万元;进一步将房产纳入养老,仍有76万元左右的总缺口。为此,实现体面养老,既要靠国家,更要靠自己。

第二部:个人养老金四大好处

根据《个人养老金实施办法》和《个人养老金投资公开募集证券投资基金业务管理暂行规定》(以下简称:《暂行规定》)、《商业银行和理财公司个人养老金业务管理暂行办法》等政策,参与个人养老金投资有诸多优点。

首先,投资产品种类较多。《个人养老金实施办法》指出,个人养老金可投资理财产品、储蓄存款、商业养老保险和公募基金等金融产品。然而,产品不同,风险收益特征不同,适用的人群也不尽相同。总体而言,储蓄存款和养老保险一般风险较低,预期收益也相对较低。其中,个人养老保险属于保障类。而理财产品和公募基金则属于投资类产品,投资者需根据自己的风险偏好选择相匹配的产品。

其次,产品监管更为严格。对于纳入个人养老金投资范围的养老金融产品,监管部门设置了准入名录和动态退出机制,为个人养老金投资夯实基础,增强保障。《暂行规定》指出,个人养老金投资的基金产品应当具备运作安全、成熟稳定、标的规范、侧重长期保值等特征。

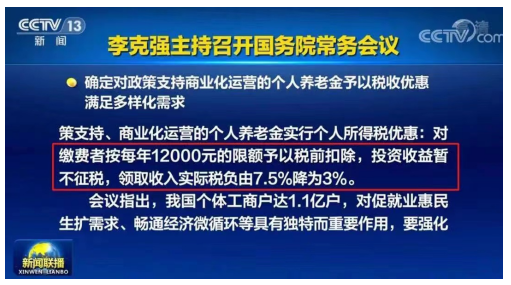

再次,税费优惠。个人养老金账户税收优惠按照12,000元/年的限额,税前据实扣除,在领取时按照3%的税率计算个人所得税。另外,对于“资金账户”,商业银行免收年费、账户管理费、短信费、转账手续费;对于“个人养老金理财产品”,发行机构、销售机构和托管机构在商业可持续基础上,可对个人养老金理财产品的销售费、管理费和托管费实施一定的费率优惠;对于“个人养老金基金”的单设份额类别不得收取销售服务费,可以豁免申购限制和申购费等销售费用,可以对管理费和托管费实施一定的费率优惠。

最后,账户封闭运行,培养长期投资理念,享受长期投资收益。根据规定,个人养老金资金账户封闭运行,达到领取条件后才可领取,鼓励长期投资,有利于投资者享受时间复利效应带来的长期投资收益。

第三部:如何选择个人养老金基金?

11月18日,证监会发布了个人养老金基金名录,共包含129只个人养老金基金产品。根据证监会公布的《暂行规定》指出,个人养老金基金应当针对个人养老金投资基金业务设立单独的份额类别。

目前,基金公司对个人养老金基金设置了“Y”份额,取自“养老金”的拼音首字母。如同现有的A、C分类相似,在名称后面加上“Y”,以示区分。也就是说,投资者只有购买“Y”份额才享受个人养老金基金税费优惠。目前,市场上的养老目标基金“Y”份额管理费率和托管费率较原基金份额一般打5折。

此次公布的129只个人养老金基金均为FOF形式,分为目标风险型、目标日期型两类。投资者该如何选择个人养老金基金?坤元基金相关负责人表示,应从目标投资收益、目标投资期限及风险收益偏好三方面综合考虑。对于目标日期型基金,综合考量基金的目标退休年份、投资者自身的年龄及退休年限;而目标风险型基金,可根据投资风险偏好进行判断,投资者最好通过专业机构完成。

坤元基金相关负责人进一步解释,得益于长期投资优势,早在2018年,公募基金就开始探索个人养老金投资,经过4年实践已经积累了丰富的经验,近年来发展迅速,尤其是公募FOF,投资者可以通过基金定投为自己的未来投资,是非常好的养老投资方式。

总之,个人养老越早开始本金需求越少,越能享受长期投资带来的复利效应和较高的税收优惠,老年生活更从容。得益于长期投资的优势,未来,公募基金在个人养老金投资方面将发挥更大作为。作为专业基金持牌销售机构,坤元基金也将勇担时代责任,发挥专业优势,不断提升投研能力,加强养老金投资者教育,力争在服持国家养老事业上发挥新作为,同时也为资本市场高质量发展贡献力量。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

关键词:

相关阅读

-

读懂万亿新蓝海!坤元基金为您破解个人...

继11月4日,五部委联合发布《个人养老金实施办法》后,财政部、税务... -

读懂万亿新蓝海!坤元基金为您破解个人...

继11月4日,五部委联合发布《个人养老金实施办法》后,财政部、税务... -

读懂万亿新蓝海!坤元基金为您破解个人...

继11月4日,五部委联合发布《个人养老金实施办法》后,财政部、税务... -

量化总监掌舵 民生加银专精特新智选火...

自2011年7月,专精特新概念在《中国产业发展和产业政策报告(2011)》... -

量化总监掌舵 民生加银专精特新智选火...

自2011年7月,专精特新概念在《中国产业发展和产业政策报告(2011)》... -

量化总监掌舵 民生加银专精特新智选火...

自2011年7月,专精特新概念在《中国产业发展和产业政策报告(2011)》... -

iEnglish英语风采秀复选进行时 尽显时...

文化自信,是更基础、更广泛、更深厚的自信,是更基本、更深沉、更持... -

iEnglish英语风采秀复选进行时 尽显时...

文化自信,是更基础、更广泛、更深厚的自信,是更基本、更深沉、更持... -

iEnglish英语风采秀复选进行时 尽显时...

文化自信,是更基础、更广泛、更深厚的自信,是更基本、更深沉、更持... -

iEnglish少年用英语向世界讲述中国故事

文化自信,是更基础、更广泛、更深厚的自信,是更基本、更深沉、更持... -

iEnglish少年用英语向世界讲述中国故事

文化自信,是更基础、更广泛、更深厚的自信,是更基本、更深沉、更持... -

iEnglish少年用英语向世界讲述中国故事

文化自信,是更基础、更广泛、更深厚的自信,是更基本、更深沉、更持... -

【宝汇投资】国际油价周三下挫逾3%,创...

原油方面,由于G7为俄罗斯海运出口石油设定的价格上限可能较市价高... -

【宝汇投资】国际油价周三下挫逾3%,创...

原油方面,由于G7为俄罗斯海运出口石油设定的价格上限可能较市价高... -

【宝汇投资】国际油价周三下挫逾3%,创...

原油方面,由于G7为俄罗斯海运出口石油设定的价格上限可能较市价高... -

足球营销新高度!盼盼的世界杯专属产品!

2022年卡塔尔世界杯已经开赛,来自全球的32支顶尖球队也齐聚卡塔尔... -

足球营销新高度!盼盼的世界杯专属产品!

2022年卡塔尔世界杯已经开赛,来自全球的32支顶尖球队也齐聚卡塔尔... -

足球营销新高度!盼盼的世界杯专属产品!

2022年卡塔尔世界杯已经开赛,来自全球的32支顶尖球队也齐聚卡塔尔... -

金秋时节,倍益康助力体育赛事

随着2022年成都马拉松的圆满落幕,11月以来倍益康已陆续服务三场专... -

金秋时节,倍益康助力体育赛事

随着2022年成都马拉松的圆满落幕,11月以来倍益康已陆续服务三场专...